Les dirigeants de la Banque Scotia ont relevé des signaux positifs lors de la présentation des résultats trimestriels. La baisse des taux d’emprunt commence à soulager les propriétaires, tandis que les défauts de paiement se stabilisent dans le portefeuille hypothécaire résidentiel.

Phil Thomas, qui dirige les Services bancaires canadiens, souligne que les taux plus bas profitent aux détenteurs d’hypothèques à taux variable et aux clients en renouvellement, malgré un portefeuille de détail encore fragile.

La Banque du Canada a assoupli ses taux de 200 points depuis juin dernier, réduisant ainsi les frais d’intérêt des prêts à taux variable et des marges de crédit hypothécaires (MCH).

« Les clients profitent des baisses de taux, affirme-t-il. La consommation reprend des couleurs et les perspectives s’annoncent prometteuses, malgré le contexte tarifaire. »

Les données sur les défauts de paiement confirment déjà cette embellie : les retards hypothécaires de 90 jours n’ont progressé que de 0,01 % ce trimestre, atteignant 0,24 %. Thomas précise : « Les emprunteurs à taux variable profitent toujours de la baisse des versements, et leur capacité d’épargne continue d’augmenter. »

Il a néanmoins averti que les tarifs pourraient poser des défis durables, et que l’incertitude persistante autour des politiques commerciales pourrait affecter la confiance des consommateurs et freiner la croissance économique à l’avenir.

« Les consommateurs canadiens ne ressentiront pas immédiatement l’effet des tarifs », explique-t-il. La Banque Scotia prévoit que le pic des défauts de paiement surviendra en 2026.

Le chef des finances, Raj Viswanathan partage cet avis. Selon lui, l’incertitude pèse déjà sur les décisions d’emprunt, surtout dans le secteur commercial : « Les emprunteurs restent sur leurs gardes et attendent l’évolution de la situation. »

Cependant, la menace des tarifs douaniers n’a pas encore dissuadé les emprunteurs hypothécaires résidentiels de prendre des décisions d’achat, selon Aris Bogdaneris, directeur du groupe des services bancaires canadiens.

« Comme les taux ont baissé, on commence à voir cette demande refoulée dans le secteur hypothécaire qui démarre, a-t-il dit. Cependant, si les tarifs douaniers sont mis en place et que l’économie se contracte, vous verrez probablement l’activité hypothécaire commencer à baisser aussi, mais nous n’en sommes pas encore là. »

La Banque Scotia a réagi à la montée d’incertitude en portant ses provisions pour pertes sur créances à 1,2 milliard de dollars. Cette augmentation de 132 millions par rapport au trimestre précédent représente 60 points de base. Thomas a précisé que la banque anticipait des impacts tarifaires modérés, tout en préparant des scénarios de crise plus pessimistes pour parer aux éventuelles difficultés économiques.

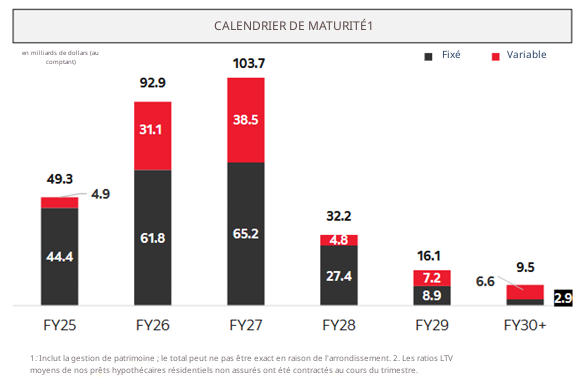

La Banque Scotia a dévoilé aux actionnaires son nouveau calendrier d’échéances. Ce document présente les volumes de prêts, tant à taux fixe que variable, qui arrivent à terme chaque année fiscale. Les exercices 2026 et 2027 concentrent les plus grandes échéances, notamment pour les prêts à taux variable.

Principaux résultats de la Banque Scotia

Bénéfice net du T1 (ajusté : 2,4 G$ [+7 %))

Bénéfice par action : 1,76 $ (+4 %)

| T1 2024 | T4 2024 | T1 2025 | |

|---|---|---|---|

| Portefeuille de prêts hypothécaires résidentiels | 288 G$ | 298 G$ | 204 G$ |

| Part des prêts hypothécaires non assurés | 74 % | 76 % | 77 % |

| Rapport prêt-valeur du portefeuille | 50 % | 51 % | 52 % |

| Composition du portefeuille : part des prêts hypothécaires à taux variable | 33 % | 30 % | 31 % |

| En retard de 90 jours et plus (portefeuille hypothécaire) | 0,20 % | 0,23 % | 0,24 % |

| Marge nette sur les intérêts bancaires canadiens (MNI) | 2.41 % | 2.32 % | 2.32 % |

| Provisions pour pertes de crédit | 962 M$ | 1,03 G$ | 1,16 G$ |

| Ratio CET1 | 12,9 % | 13,1 % | 12.9 % |

Téléconférence trimestrielle

Sur la croissance et la rétention des prêts hypothécaires :

- Le PDG Scott Thomson dresse un bilan positif : « Notre stratégie a permis d’attirer 200 000 nouveaux clients principaux. Le ralentissement de l’immigration freine cette progression, mais notre base de clients principaux affiche une solide dynamique et représente désormais 30 % de notre clientèle ce trimestre. Au Canada, l’endettement de notre clientèle de détail dépasse nos objectifs : 47 % des clients utilisent au moins trois de nos produits, soit une progression de 30 points. »

Croissance de Tangerine

- « Tangerine continue d’accroître sa clientèle principale conformément à notre objectif d’approfondir les relations via les services bancaires quotidiens, a déclaré M. Thomson. Ce trimestre, le nombre de clients actifs sur le numérique a atteint un record de 1,4 million. Nous avons une nouvelle équipe de direction chez Tangerine, qui se concentrera intensément sur l’approfondissement des relations et l’acquisition de clients. »

Source: Téléconférence du T1

Remarque : Les transcriptions sont fournies en l’état par les entreprises ou des sources tierces. Nul ne peut garantir leur exactitude à 100 %.

Aris Bogdaneris Aris Bogdaneris banquescotia conférences téléphoniques sur les résultats Editor's pick Editor's pick les bénéfices des banques les bénéfices des grandes banques Phil Thomas Phil Thomas prêteurs Raj Viswanathan Raj Viswanathan résultats trimestriels banque scotia revenus Scott Thomson tangerine tangerine

Last modified: février 27, 2025